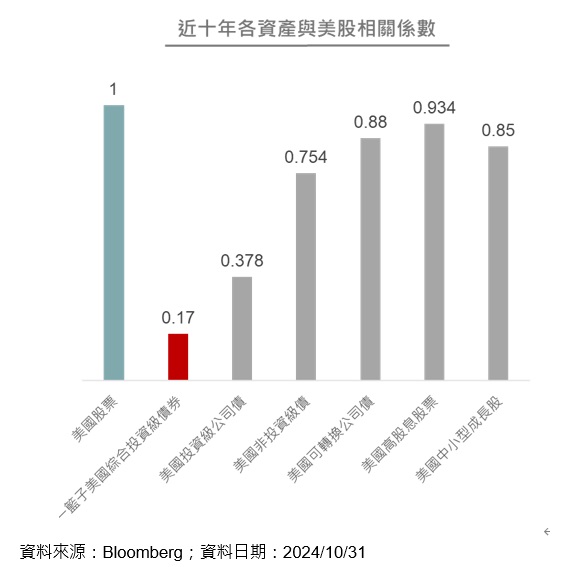

近十年各資產與美股相關係數(資料來源:Bloomberg;資料日期:2024/10/31)

美國總統大選順利落幕,投資目光重新回到基本面,雖然川普2.0政策仍有不確定性,但企業減稅並無懸念,也深受股市投資人歡迎,但想要降低長期投資的波動風險,股債平衡策略仍是最佳方案。過去10年的統計顯示,在各類美國資產中,與美股相關係數最低的資產是一籃子綜合投資級債券,相關係數僅0.17。美股與投資級債券的組合,最能發揮平衡策略降低風險的優勢,可望讓投資攻守皆宜!

野村投信表示,以川普不按牌理出牌的性格,選前的政見有多少會化為實質的政策,仍有待觀察,因此,短期內美股應為區間整理格局為主。想要降低投資組合波動度,除了採取股債平衡策略外,選擇與美股關聯度低的資產更是重要關鍵,Bloomberg統計過去10年各類資產與美股標普500指數的相關係數,一籃子綜合投資級債券相關係數僅0.17為相關係數最低的資產,美國投資級公司債與非投資級債券分別是0.378與0.754,美國可轉換公司債與美股相關係數高達0.88,甚至高於美國中小型股指數與美股的相關係數(0.85),想要降低投資美股的波動度,一籃子綜合投資級債券是最速配的資產。

野村投信投資策略部副總張繼文指出,這波美股上漲主要由大型龍頭股所帶動,目前標普500指數中,市值排名前10名股票占比達36%,其利潤率(Profit Margin)高達28%,相較於1973年及2000年,當時市值排名前十名股票占比共達27%,但利潤率僅10~11%,僅為目前的三分之一左右。受益於顯著的競爭優勢,美國大型領導企業能夠維持高利潤率,使其保有繼續領先市場的基本面優勢,不至於出現1970、2000年代美股創高回落的情況。

此外,根據歷史,聯準會首度降息之後,大型品質成長股表現更佳,科技、非必需消費及通訊服務等美股七騎士所跨足的三大類股也是歷史常勝軍,反映出後週期循環(Late Cycle)因名目成長放緩而降息時,多數投資人較願意尋求品質成長股、為健全財務報表的企業買單。

駿利亨德森平衡基金經理人Jeremiah Buckley表示,市場預期聯準會的降息措施將有助於降息受惠類股如公用事業與地產股的表現,第三季利率敏感類股的表現相對突出,但部分產業今年的獲利預期仍未見到上調的情形,因此仍需審慎看待。而隨著勞動生產力的提高,由於生產的產品更多,公司得以支付更高的工資給員工,從而推動消費者支出,也有利於提升企業利潤率。在未來幾年裡,AI應該能讓我們處於更高的生產力循環中,這對股市和經濟成長會非常有利。因此,從總體角度來看,AI是值得高度關注的另一個領域。

整體而言,美國大型品質成長股在經濟強韌、企業獲利前景樂觀下,投資前景持續看好,藉由搭配一籃子綜合投資級債券的股債平衡策略,則能真正做到分散風險,以更穩健的方式參與美股成長機會。

2024/11/27 00:11

轉載自聯合新聞網: https://udn.com/news/story/7238/8387045?from=udn-ch1_breaknews-1-99-news