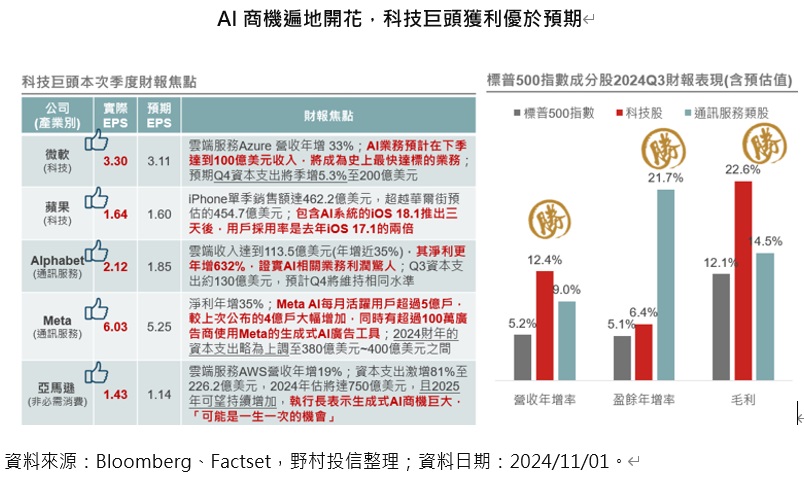

AI商機遍地開花,科技巨頭獲利優於預期。(資料來源:Bloomberg、Factset,野村投信整理)

美國總統川普當選,大選變數消除,市場風險情緒明顯好轉,買盤回流科技股,根據統計,過往美國大選結果對股市影響,選後一季美股表現最為強勢。

野村投信表示,邁向川普2.0,川普將強力聚焦AI科技並為這個領域的業者帶來重大順風,有望大力推動AI發展,讓微軟(Microsoft)、亞馬遜(Amazon)、Google等科技巨頭受惠。有鑑於美國科技巨頭AI商機遍地開花,今年Microsoft、Amazon、Alphabet、Meta等四大科技巨頭在AI布局的資本支出正在朝遠超過2,000億美元的道路狂奔,2025年還準備繼續大手筆投資。

Alphabet執行長認為AI投資不足的風險遠大於投資過多,對科技巨頭而言,現在大量投資AI基礎建設才能在AI發展中維持領先地位,並在長遠的未來收穫AI趨勢所帶來的巨大商機,足見科技股仍將是現階段主要投資布局方向。

AI仍是驅動科技股獲利的主要動能,市場成長空間仍大。近期若出現科技股大幅震盪修正,逢拉回就是長線投資機會,投資人不妨視己身風險承受度,單筆分批或定時定額投資,跟上AI中長線多頭行情投資契機。

AI商機遍地開花,科技巨頭獲利優於預期

根據摩根士丹利最新報告,全球企業在AI雲端領域資本支出預計到2025年將超過2,500億美元,這一數字幾乎與阿波羅太空梭(登月)計畫的總成本相當(約2,570億美元,按當前通膨價格調整)。

Meta執行長祖克柏表示,訓練下一個大型語言模型(LLM)所需的運算能力將比上一個版本多出近10倍,Meta今年資本支出可能會達到400億美元,現階段寧可在需求浮現前就冒險建立算力、也不要太遲採取行動。

微軟財務長Amy Hood表示,數據中心是長期資產、變現可能得花上15年甚至更長的時間。微軟第3季度營收和利潤超出市場預期,自2013年微軟股價持續攀升,除了2022年錄得跌幅外,其餘年份均錄得雙位數按年升幅,表現優秀。

根據微軟的報告,與ChatGPT製造商OpenAI的專屬合作,使其在AI市場中具有領先地位,並將OpenAI的技術融入Bing及企業應用程式(如Excel和PowerPoint)中,進一步提升其產品競爭力,來自AI的年化營收達到約100億美元,微軟宣稱這是公司史上最快達到這個里程碑的事業,目前向用戶每月收取30美元的Copilot服務,也是史上成長最快的軟體套件。

野村全球科技多重資產基金經理人朱繼元分析表示,現階段龐大的資本支出是AI產業發展必經之路,基礎建設完備才能讓各種大型語言模型進行有效運算,爾後相關應用再如雨後春筍接棒,應用面商機大幅成長。目前AI晶片與伺服器廠商因AI雲端業者大量資本投入而荷包滿滿,而後者也有望在長期受惠於雲端運算商機的持續高度增長並回收豐厚利潤。

時序即步入第4季末,朱繼元指出,標準普爾500指數成分股大多已公布第3季財報,無論以營收&盈餘的成長率,還是毛利的角度來看,泛科技股票(科技及通訊服務)的表現皆遠勝大盤,無論誰當總統,企業盈餘的成長狀況才是重點。因為,企業盈餘的年增率跟標普500的年度報酬變化有正相關,若盈餘成長持續向上,經濟乃至於股市也會高成長。

有鑑於AI是當前最具成長潛力的科技趨勢,且其處於賦能階段,因此野村全球科技多重資產基金目前的科技股票投資策略為:一、重點布局AI晶片(如輝達(NVIDIA)、台積電(2330))、伺服器製造(如廣達(2382))、雲端服務(如微軟);二、對於半導體設備類股,則因其面臨美國對中國大陸出口管制,以及AI之外的次產業需求復甦較緩,故選股著重與GPU相關題材(如CoWoS設備相關類股),未來本基金將視AI趨勢的發展階段進程調整持股,目標是掌握當下最具成長力道的科技次產業。

AI相關仍是科技股布局首選,建議投資人可透過定時定額或單筆逢低分批布局方式,掌握全球科技相關投資機會。野村全球科技多重資產基金以追求成長的股票為主,但同時輔以能降低波動的投資等級債券,在這樣的配置下才能達到報酬風險比更升級的效果,將波動風險控制在多數投資人更能接受的水準,也才能讓這波追求AI投資機會的路走得更長更久。

本基金債券部位採用的是獨家的全天候債券策略,也就是根據聯準會升降息循環機動配置浮動或固定利率債券,這樣動態配置才能在完整的經濟與貨幣政策循環中,都達到幫助投組降低波動的效果。

2024/11/19 17:59

轉載自聯合新聞網: https://udn.com/news/story/7251/8370732?from=udn-ch1_breaknews-1-99-news