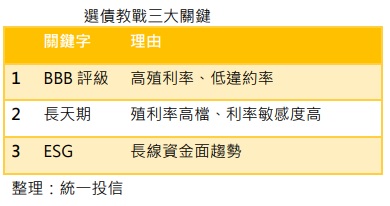

選債教戰三大關鍵(統一投信/整理)

押注川普交易的債券空頭回補,以及美國聯準會利率如預期降息一碼,帶動債市擺脫低迷。由於降息不會只降一次,要掌握降息循環的債市行情,可以從三大方向選擇投資標的,包括信用評級、存續期和長期趨勢。即將在11月25至27日募集的統一ESG投等債15+ETF(00966B),即是擁有「BBB評級、長天期、ESG」三大關鍵優勢的固定收益型商品,適逢睽違四年的降息循環周期,挑選好債、前進債市正是時候。

鑒於企業營運體質仍穩健,選擇投資等級債ETF可瞄準「BBB」評級,BBB級公司債擁有違約率相對低、殖利率相對高兩大特色。而川普當選,美國降息雖然會放緩步調,但長線降息趨勢不變,選擇具較長存續期間的債券ETF,降息帶來的資本利得效果可望相對突出。ESG為全世界大勢所趨,Precedence research預估,今年至2034年的複合年增長率達到18.82%,顯示ESG投資有望帶來資金面長多。

00966B指數的成分債聚焦BBB級信評,違約率較非投資等級債低,但殖利率高於A級以上債券,讓債市投資人可以平衡風險與收益。在近期美債殖利率攀升之際,00966B追蹤指數的殖利率也跟著提高,據彭博統計至11月1日,00966B追蹤的指數殖利率已經突破6%。該指數還鎖定15年以上長天期債券,在利率逐步調降時,有望為投資人帶來資本利得空間。此外,該指數亦嚴選ESG評分高的企業,成分債透過排除「具爭議性產業」的發行人,篩選出永續經營的好企業,並依ESG評級加減權,讓成分債的ESG評級維持在高水平。

統一投信提醒,投資人選擇ETF時,需留意基金配息率與追蹤指數殖利率之差異,亦可觀察相關金融市場的政經議題變化,作為投資布局時的參考依據,金融商品的淨值有可能因各項總經或產業因素變化而上下波動。

2024/11/12 09:48

轉載自聯合新聞網: https://udn.com/news/story/7239/8353691?from=udn-ch1_breaknews-1-99-news