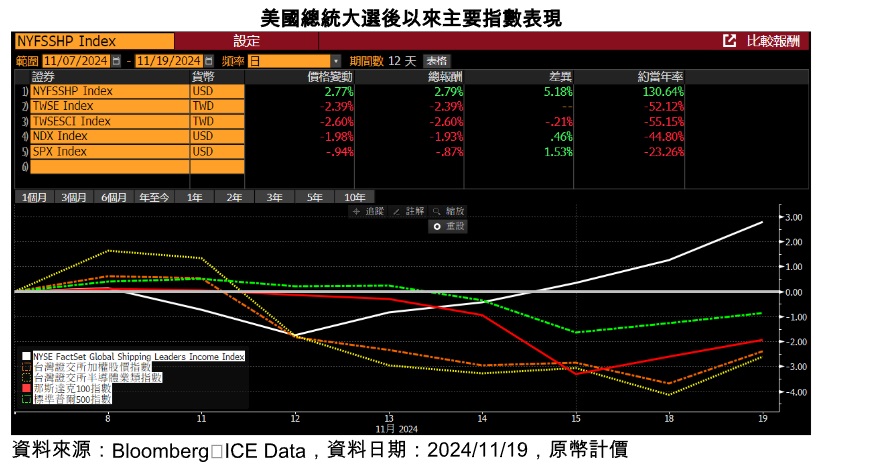

美國總統大選後以來主要指數表現。資料來源:Bloomberg、ICE Data

川普當選短暫慶祝行情後,市場再度回頭檢視政策的不確定性,例如美國可能加大對中國大陸半導體禁令或關稅等風險,加上輝達公布財報未能激勵市場,聯準會暗示不急於降息,以及俄烏戰爭升溫疑慮,全球主要股市在選後至今大幅震盪並陷入整理。野村投信表示,全球航運因「去中化、美中貿易戰」等議題而引爆的搶運潮,隨著川普聲勢高漲,且在美國大選後一周,已來到首波的波段高點,加上逼近耶誕假期,迎來電商搶出貨潮,以及華人農曆新年提早報到,新一波大出貨潮在即、近月以來海岬型運價漲逾七成,其中代表全球三大航運的NYSE FactSet全球航運龍頭息收指數再度迎漲,發揮逆市抗震效果。

根據彭博統計 2024/2025年貨櫃運力供給分別為+10%/+5%(YoY),運力需求+5%/+3%(YoY),近期航運族群受到川普未來上任可能帶來的關稅調升,進而帶動搶運潮,市場根據2018年以來川普多次實施額外增加關稅的經驗,不少航運企業將趕在新一輪關稅或相關抵制貿易措施正式拍板前趕緊出貨/拉貨,加上進入節慶聖誕節前後拉貨潮、馬士基上調旺季附加費1,000美元/TEU、航運龍頭縮倉調價、加拿大西部溫哥華港和魯珀特王子港罷工等利多支撐,帶動航運股價表現強勢。

此外,華人農曆年提前到來,需求再度提前浮現,目前亞洲-歐洲線的需求相當吃緊,許多大型的航運已經陸續跟客戶通知12月1日起再漲歐洲線價格,根據上周的SCFI的市場運價推估,平均漲幅達三到四成,最高價已喊到20呎櫃的3,900美元,40呎價格略優惠一點約在6,000美元。另一方面台灣貨櫃三雄2024年殖利率皆超過8%,長榮今年前三季稅後純益1098.54億元,優於市場預期,萬海及陽明2024第3季獲利分別為六倍及九倍的年成長,加上殖利率題材吸晴,預期航運股仍將成為投資航運股及航運ETF投資人所追捧的標的。

野村投信投資策略部副總經理但漢遠表示,第4季是全球三大航運傳統旺季,今年更有機會延續至隔年1月農曆年前,主因在於目前貨櫃航運市場傳出供需吃緊、船舶調度困難,大型海運公司已陸續跟客戶通知12月1日起再調漲歐洲線的價格;此外,日前達成臨時協議、暫停罷工的美東碼頭勞資談判,也將於2025年1月15日到期,外媒消息指出這一輪勞資談判再度於11月15日暫停,目前狀態不明,屆時是否醞釀新一波罷工值得密切留意。倘若再度罷工,料將擾亂目前航運供應量能,屆時運價很有可能再度噴出。

展望2025年,野村全球航運龍頭息收ETF(00960)經理人張怡琳分析表示,川普將於明年1月20日就職,這段時間也不斷針對將來政策構想在社群媒體上發表言論,關稅政策等議題料將再度成為焦點,不少美國企業為降低不確定性也已開始提前鋪貨/拉貨,這些均有助於維持目前全球航運供不應求的情況,進而挹注股價表現。

但漢遠進一步表示,由於投資全球航運股仍屬於單一產業,波動風險較全球一般股票型為高,且影響「運價」與「運量」的因素非常多,例如全球經貿狀況、政策措施、地緣政治事件與氣候因素等,仍須留意航運股的波動風險。對於想參與航運股機會的投資人來說,不妨透過定期定額長期投資、或利用盤勢整理時分批單筆佈局。至於投資工具,除了花時間研究挑選個股之外,另一個相對簡單的做法就是投資全球航運ETF,例如00960追蹤指數「NYSE FactSet全球航運龍頭息收指數」即納入全球三大航運的龍頭企業,一次網羅全球三大航運類別貨櫃、油輪及散裝龍頭企業,可達到分散風險並可參與航運股長期題材的投資商機,目前NYSE FactSet全球航運龍頭息收指數目前本益比不到五倍,股價淨值比低於一的優勢,從價值面角度航運後市值得期待。有興趣的投資人不妨評估自身風險承受度並做好資金配置,以單筆分批或定期定額布局,都會是參與航運長期投資機會的良方。

投資應注意單一產業ETF波動大,包含市場風險、集中度風險、流動性風險、折溢價風險、追蹤誤差風險、終止上市風險等,投資人應謹慎留意,並隨時掌握商品重大公告及市場變化,若交易市價高於淨值為溢價,低於淨值則為折價,根據效率市場調節機制,ETF市價會朝向淨值靠攏,因此溢價買進代表買貴,建議投資人不要再一窩蜂搶進,以防可能有被套牢的風險。在進行資產配置或長期投資而投資單一產業ETF時,不應以短期資金投入,應考量自身的財力適度配置及風險承受度,評估是否投資及選擇合適的投資標的且通常需要長期持有才能發揮投資效益。

2024/11/25 12:01

轉載自聯合新聞網: https://udn.com/news/story/7238/8382877?from=udn-ch1_breaknews-1-99-news