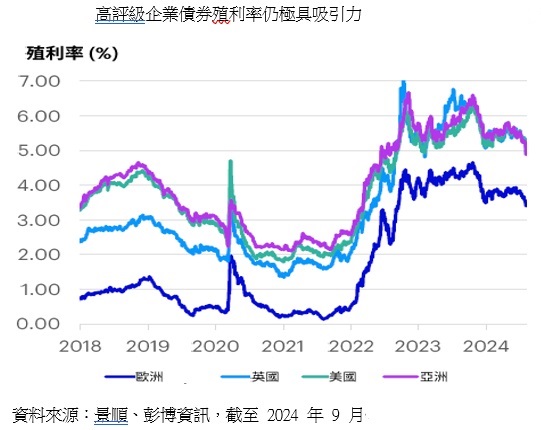

高評級企業債券殖利率仍極具吸引力 (資料來源:景順、彭博資訊,截至 2024 年 9 月)

美國大選結果塵埃落定、川普強勢回歸,聯準會也如市場預期再降1碼,並表示不會因為川普的政策可能會提高成長和加速通膨,而早一步調整貨幣政策。景順環球高評級企業債券基金經理人Lyndon Man表示,儘管川普政策可能使聯準會的決策複雜化,即便聯準會寬鬆路徑方面不那麼激進,但未來貨幣政策要轉為升息的門檻仍高,整體而言現階段環境仍相當有利於債市,特別是高評級企業債券。

隨著成長放緩和通膨降溫,再加上政策利率達到頂峰,為高評級企業債券資產類別創造支撐背景外,從評價面看,Lyndon Man指出,以殖利率角度來說,高評級企業債券提供高水準並具有吸引力的殖利率,且有足夠的緩衝空間去抵禦未來利率可能出現的波動,意味著投資人可以透過投資高品質的標的來鎖定具吸引力的收益率。

景順環球高評級企業債券基金聚焦全球優質發債企業,平均信評為A-,八成以上投資等級配置,其餘用於挑選明日之星與次順位債券,增加報酬機會,並依據各經濟體信貸週期配置,降低美國偏誤風險,統計至今年10月底,1年、2年、3年及10年績效皆為同類型基金第一。

展望後市,Lyndon Man表示,現階段在全球看到許多投資機會,但從區域角度而言,偏好歐洲而非美國,原因之一是歐洲債券價格已反映較多衰退風險,比美國債券更具吸引力。更重要的是,從信用週期角度來看,歐洲市場不像美國明顯出現週期末期特性,因為歐洲市場原本就比較重視債券持有人利益,美國則是較偏重股東利益。

2024/11/20 13:01

轉載自聯合新聞網: https://udn.com/news/story/7238/8372456?from=udn-ch1_breaknews-1-99-news